拟上市公司如何正确的实施股权激励

导语:一些企业经常会面临这样的问题:对于核心人才的长期激励机制,到底在上市前、还是上市后,何时做更有效?这一问题的出现主要是由于上市前后企业所处的资本市场与政策监管环境都发生较大变化,激励导向根据公司战略发展阶段也发生变化,激励效果自然也就有所不同。

典型问题一:上市之后股价过高,激励空间不足

这一问题尤其出现在创业板上市公司中。以创业板为例,由于市盈率已经高达五、六十倍乃至于一百多倍,导致以市价为基础的期权授予价格也变得畸高。据公开资料显示,二十多家公告股权激励的创业板公司中,一半以上的公司行权价格在50元之上,其中“碧水源”的期权授予价格更是高达91.95元。过高的股价透支了企业未来股价伴随盈利增长的空间,对于激励对象而言,获益的空间降低,将会丧失激励效果。即便是使用限制性股票工具,可以按照证监会的要求以市价五折的原则授予,但是由于限制性股票需要先交钱进来购买股份,至少锁定一年之后才可以解锁出售,激励对象更有被套牢的风险。

典型问题二:大股东承诺的股份奖励,上市后迟迟难以兑现,激励不及时

有的创始人股东在上市之前也向员工们做出口头承诺上市后将会分享股份给大家,但是上市之后就会发现这一操作存在较大难度。以A股上市为例,实际控制人的股份从IPO之日起36个月之内不可以交易,即便是到了可以自由交易的时点,按照证监会股权激励审核备忘录的要求,股东要直接奖励股份给激励对象也是不允许的,需要先转让给上市公司再进行激励。如此一来,上市之前没来得及做的事情,要等到3年以后才可做。员工们要在不安中再等待3年,无法起到对核心团队的保留与激励作用。

典型问题三:企业股权激励机制应该从长计议

上市之后业绩成长性不足,激励与约束出现不对等对于中小板和创业板上市公司来讲,高成长是其吸引投资者的关键因素之一。但是当前普遍看到的却是上市之后的冲劲不足,高增长难以维系。以已经公告股权激励方案的20余家创业板上市公司为例,其业绩指标备受质疑,通过数字游戏、选择较低的基期等手段为股权激励设置较宽松的业绩条件,更有甚者在未来几年的业绩与上市之初业绩相比成为明增暗降,投资者的信心受到损害。对激励对象而言,宽松的业绩条件起不到应有的挑战作用,形成激励与约束的不对等。

既然上市之后实施股权激励存在如此多的困难,为何企业不在上市之前实施股权激励呢?从我们了解的信息来看,拟上市企业在上市之前未能实施股权激励的原因概括起来无非有几方面原因:一是由于未作早期规划,时间来不及,当保荐券商进场、公司股份制改造完成,进入紧锣密鼓的上市日程安排,企业往往选择放弃股权激励计划为上市而让路;二是误认为上市前的激励手段不足,认为股票期权等是属于上市公司的激励工具,索性放弃上市前的激励计划;三是担心股权激励计划上市前后的衔接问题,也担心上市之前授予了大量的股权,上市之后高管出现离职套现的行为。因为担心的问题太多,使得拟上市企业在股权激励问题上就停滞不前最终放弃。

综合前面讨论的问题,我们可以看出在上市前、后实施股权激励均会面临不同的问题与困难。那么如何根据企业情况,选择合适的时机,以实现股权激励计划的最大效果呢?

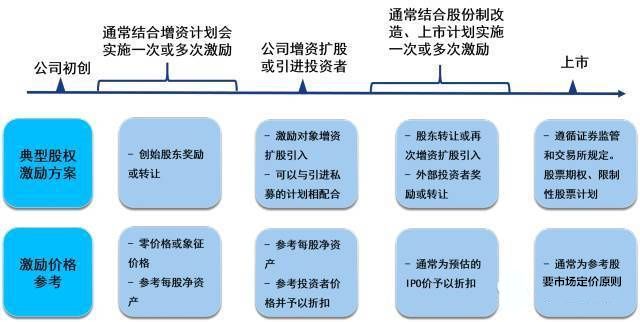

首先,建立长期激励的整体规划,分步实施。公司发展有几个关键阶段,包括公司初创、快速成长期、增资扩股(包括引进私募投资等)、IPO发行上市等。公司应当考虑不同时期对人才激励需求的不同,进行整体规划并分步实施,在不同发展阶段,实施的激励方案可能有所不同。(请见下图)

其次,上市前的激励计划要着重匹配上市进程,确保对上市的正面促进作用从时间来看,公司可以在上市之前的两三年乃至于更早就启动股权激励计划。从上图也可以看到,在企业的不同发展阶段,激励计划的授予价格定价依据是不同的。比如离上市时间较远,通常是参考每股净资产定价,临近上市更多以预估的IPO价格做参照,上市之后就更多以市价为定价原则。因而从激励效果来讲,越早启动的激励计划,授予价格越低,激励对象将来的获益空间增大,也能更好的实现鼓励核心团队为公司上市而长期共同奋斗的目标,也有效防止了“上市前突击入股”在市场上造成的负面影响。

上市前的激励计划设计与实施过程中,将会需要与审计师、保荐券商、律师等多方专业机构进行共同沟通协调,确保上市计划的顺利进行。而为了防止上市后的激励对象集中的抛售股票行为,可以通过“招股说明书公开承诺”、“签署授予协议约定”等方法实现对上市前激励计划的多重约束。

最后,建立上市前后的激励方案对接机制,上市后的激励计划要着重合规合法性的要求对于上市前后的激励方案对接机制,需要考虑公司未来上市地监管政策的不同。比如香港联交所允许新发行人在上市前未实施完毕的激励计划续到上市后,但是上市之后的新授予实施要遵循交易所上市规则的相应规定。但是A股则不允许上市前未实施完毕的股权激励方案延续到上市后,需要建立一个新老划断的时点,至少在上市之后满三十个交易日方可实施新的股权激励计划。

而上市之后的新股权激励计划,需要遵循证券监管机构、交易所等多方面的监管要求,实施起来难度较大。比如在激励范围确定、激励工具选择、激励股票来源、业绩条件设置等方案设计的各个细节方面均要符合相关政策的要求。

更多创业相关的干货内容,请进行关注我们疯狂BP创业干货专题。