企业的估值水平是如何决定的?

曾经有人问,企业多少倍市盈率算是估值合理的呢?问这个问题,首先说明对估值的理解还比较浅。如果必须只能给一个数字,可以参考美国的情况,美国从1801年到现在200多年股市的平均市盈率是15倍,股票的年化收益率是6.7%。中国A股差不多也是这个数,尤其是,目前上交所大部分股票属于不高不低的合理状态,截至2016年8月3日,上证A股的市盈率是14.76,和15倍正好吻合。但须知,这个15倍是整个股市的大致合理PE,并不代表任何板块(上证主板还是创业板)、任何行业、以及个股的合理PE应该是15倍。

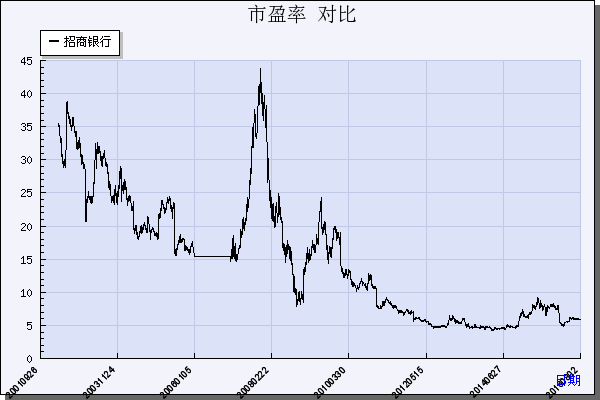

我们很容易看到,不同行业、不同企业的PE是不同的,招商银行目前的PE是7.5倍,工商银行是5.5倍,贵州茅台是24倍,宋城演艺是46倍,每只股票的估值水平是合理的吗,怎么才算是低估或者高估呢?我们知道“股价=每股盈利*市盈率”,每股盈利代表企业的经营状况,是以年来计、变化缓慢的;市盈率代表的估值水平至少是以分钟、以秒计的,股价的每次变化,都代表PE发生了变化。那么,这个PE到底是怎么决定的呢?

其实,PE应该分解为两个部分:一是企业在市场常态下的合理估值水平,二是情绪和其他因素的扰动带来的变化。在交易时间,PE虽然每分每秒都在发生变化,这主要是情绪、短期消息等在起作用,但是无论短期PE如何波动,你会发现它在围绕一个轴线上下波动,这个轴线就是企业在常态下的合理估值水平,它是企业内在价值决定的。可以用如下公式来表达:

PE = Normal PE + e

企业当下的PE包括了常态下的合理PE水平和情绪扰动项两个部分。无论是Normal PE还是e都有很大学问,本文着重研究Normal PE。Normal PE至少是由以下因素共同决定的:

1、企业的生意模式。不同的行业有不同的命运,好生意即使平庸的管理层也能做的不错,差生意即使优秀的管理层也无能为力。企业的生意模式决定了企业的基因,举两个例子,贵州茅台和谭木匠分别是白酒行业和梳子行业的龙头,品牌都很强。茅台目前近4000亿市值,PE为24倍;而谭木匠做了很多年,市值9亿港币,PE为6倍。你能说,茅台严重高估,而谭木匠严重低估吗?似乎不能,二者面临的市场规模、需求特征等完全不同。当下,A股主板和港股目前多数股票都处于“估值常态”,既不是高估,也不是低估,我们可以比较不同行业的PE,会发现差别非常大,而这种差别很多时候确实合理的。企业即使处于同一行业,采用了不同的生意模式,也影响其估值水平。企业的生意模式决定了其生意能做多大、盈利能力的强弱、现金流状况的好坏,这些会决定其可享受到的常态下估值水平。

2、企业的发展前景。有良好发展前景的企业可以享受到更高的估值水平。比如宋城演艺目前估值46倍,万达院线是62倍,爱尔眼科是79倍,这三者都享受了极高的溢价水平,主要原因是其所在的旅游、娱乐、医疗行业面临非常好的发展前景,且它们都是龙头。当然,目前创业板股灾之后仍然有比较大的泡沫,这三只股票的估值显然的比较高估的,但可以预言,即使在创业板的大熊市,它们也可以享受到远高于银行股的估值。对于宋城演艺,可能20倍估值就有点低估了,而银行股超过10倍,可能就没什么投资价值了。从某种意义上,创业板享受到比主板更高的估值是有道理的,只是这种道理经常走的太过了,以至于有时投资没那么有前景的行业反而收益更好。

3、企业的发展阶段。一般来说,企业处于发展的初期阶段时,可以享受更高的估值水平。毕竟,越小的时候,一般来说成长性更快。这个道理很容易理解,一个人的工资可能到快退休的那几年达到最高峰,但那时享受的PE却低了,并不是市场错了,而是后面要走下坡路了。

我们看下图,以招商银行为例,从上市以来,除去2006-07这种特殊时刻,估值中枢水平是一直下降,其实大多数企业都是如此。随着企业规模的扩大,发展阶段的成熟,Normal PE是会下降的。不仅同一家企业估值随着规模扩大而下降,同一行业不同发展阶段企业的估值也不同,这就是为什么招商银行估值比工商银行高的原因。所以,判断企业处于什么发展阶段,也是估值的一个关键点。

4、企业的经营态势。发展状况好,在竞争中占据有利态势的企业可享受更高的Normal PE。比如,伊利股份目前的PE是22倍,PB是5倍,而蒙牛的PE是18倍,PB是2倍。伊利享受的估值明显高于蒙牛,那是因为虽然同为乳业的双寡头,但伊利的竞争态势、管理明显更胜一筹,虽然蒙牛估值较低与港股低迷有一定关系,但这并不是主要因素。

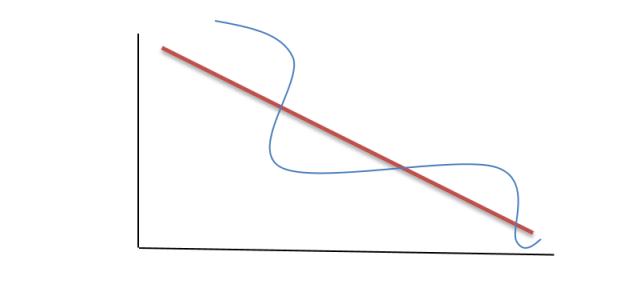

以上分析了几个影响企业Normal PE的重要因素,我们发现寻找合理PE的过程,也是分析企业内在价值的过程,涉及到一系列定性和定量的评估。注意,Normal PE只是企业应该得到的PE,并不是实际的PE,实际的PE还要受到情绪短期因素e的影响,有时这种影响要超过内在价值决定的Normal PE。但企业的实际PE总是围绕Normal PE上下波动的,如下面的示意图所示,红色粗线代表企业应该享受的Normal PE,它是随时间下降的,蓝色曲线是实际出现的PE,时高时低,但是围绕Normal PE的轴线波动的,这是它波动的“锚”,我们的买入时点应该在实际PE落在红线下方的时候。

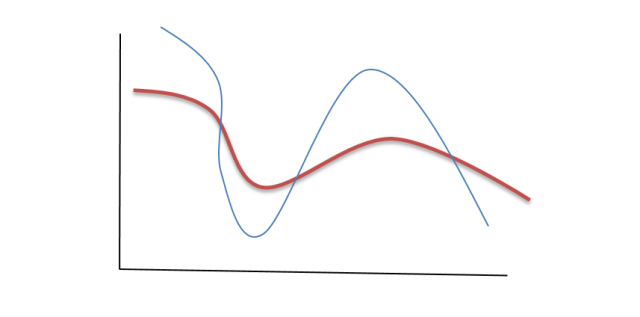

当然,上面的情况和现实并不相符。企业的发展不是线性的,内在价值时不断变化的,因此其Normal PE也不是一条下降的直线。有些企业有时走了下坡路,换了管理层或改变了经营方式后,又焕发第二春。比如苹果公司、巴菲特投资的GEICO都出现了这样的情况。

由以上的分析可知,企业的估值水平PE是可以分解为两部分的,一个是由其内在价值决定的合理估值水平(Normal PE),它是由企业商业模式优劣、发展前景、发展阶段(成长性)、经营态势等各种因素综合决定的。另一个是情绪等短期因素的影响(e),是由人性的恐惧和贪婪、跟风以及人类认知偏误决定的,是心理学、行为金融学的范畴。在大熊市的时候,在优秀企业突然遇到短期的利空的时候,在企业处于早期大多数人看不清楚其未来优势的时候,在人们对某一行业或个股存在流行偏见的时候,情绪会将估值水平打到Normal PE之下,这就提供了不错的买入时机。当人们为新经济、新时代、新概念疯狂的时候,被牛市的赚钱氛围带动纷纷入市的时候,则提供了卖出时机。

更多创业相关的干货内容,请进行关注我们疯狂BP创业干货专题。